截至2018年末,中国公募基金总资产达到14万亿元,具体构成如下:

- 现金类(6.97万亿元,49.4%)

- 债券类(3.59万亿元,25.5%)

- 收益权类(1.90万亿元,13.5%)

- 股票(1.43万亿元,10%)

- 其它(0.21万亿元,2%)

资产集中度

总体来看,公募基金资产集中度较高,业界前二十占比超过七成。具体而言,现金类和股票类资产最为集中,债券类资产相对分散。

| 现金类资产 | 债券类资产 | 股票类资产 | |

| 前五家 | 32.3% | 23.6% | 31.8% |

| 前十家 | 51.4% | 40.8% | 51.0% |

| 前二十家 | 73.9% | 62.3% | 74.6% |

债券类资产配置

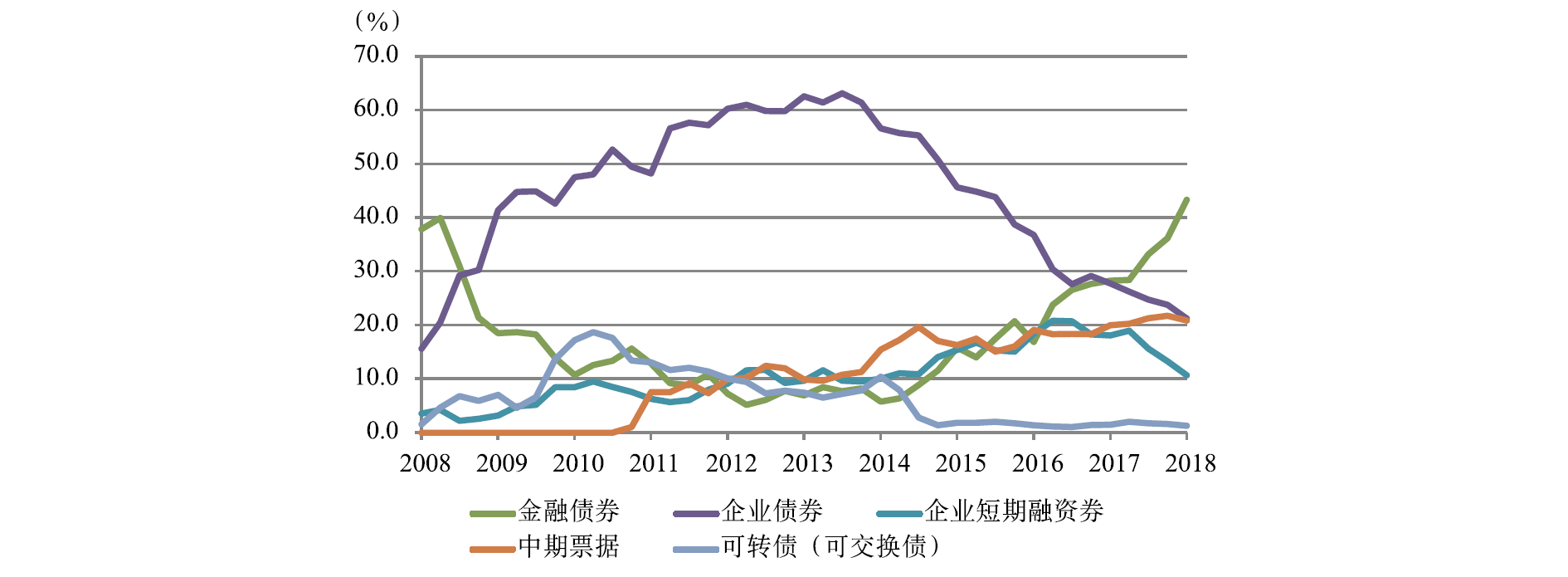

金融债券、企业债券、中期票据、可转债、国债和央行票据,是债券类基金的主要配置品种。

2008年-2014年,由于收益率较高,企业债券受到公募基金追捧,配置比例一度达到64.1%。2014年后,随着宏观经济下行,企业债违约风险开始显现,其配置比例不断下滑。在这段时间,金融债券凭借较低的风险和较好的流动性,成为基金配置最高券种。

2011年,证监会发布公告,将中期票据归入固定收益类品种,纳入公募基金的投资范围。此后,公募基金中期票据的配置比例稳步上升。

2008-2010年,公募基金可转债的配置比例迅速上升,一度接近20%。2010年后,由于市场投机情绪强、债券价格波动大等因素,公募基金逐渐减少了对于可转债的投资。

国债和央行票据曾经是债券类资产的重要部分,2008年占比达到41%。但由于收益率低等因素,其配置比例不断下滑,目前已不是公募基金的主要配置品种。

股票类资产配置

近年来,公募基金持股向指数化、工具化方向演进。在主板、中小板和创业板中,相对于主动基金,被动基金的持股比例均不断上升。